Niektorí investori chcú mať jasné a presné informácie o budúcom vývoji plánovanej investície a to nie je vždy úplne jednoduché. Pri bankových produktoch sa môžeme rozhodnúť na základe úrokov, ktoré nám banka za uloženie našich peňazí na určitý čas ponúkne. Ako investori teda presne vieme, koľko budeme mať na účte napríklad o rok. Tiež si vieme, relatívne jednoducho, budúce výnosy porovnať a vybrať pre seba tú najvýhodnejšiu sadzbu.

Pri investícii do iných typov aktív je to už ale o niečo komplikovanejšie. Ak totiž chceme investovať napríklad do nehnuteľností, komodít, akcií alebo podielových fondov, presnú sumu na konci určitého obdobia dopredu nepoznáme a zvyčajne nám ju nikto ani nevie garantovať. Najčastejšie sa tak investori, ktorí plánujú investovať napríklad do akciového fondu, rozhodujú tým spôsobom, že si pozrú zoznam všetkých akciových fondov dostupných na trhu a vyberú si ten s najvyššou výkonnosťou za posledné obdobie. Je toto ale správne rozhodnutie?

Investovanie podľa zľavy

Keď to trošku „nadľahčíme“, mohla by mať investícia do podielových listov akciového fondu podobné základy pre rozhodovanie, ako keď si kupujeme napríklad auto alebo potraviny v supermarkete. Kedy si pôjdete kúpiť pomaranče - keď je pri nich napísané „Zľava - 30%“ alebo vtedy, keď je na ceduli uvedené „Dnes máme pomaranče drahšie o + 25%“? Je len logické, že si každý vyberie z tej zľavnenej kôpky. Pri podielových fondoch je princíp podobný. Keď si kupujem podielové listy fondu, ktorý mal za posledný rok výkonnosť napríklad + 30%, znamená to, že si ich kupujem za cenu o 30% drahšiu, než aká bola pred rokom. Ak by bola výkonnosť fondu napríklad -30%, (ako mohla byť napríklad aj počas poslednej hospodárskej krízy), mám možnosť kúpiť tie isté podielové listy o 30% lacnejšie, a teda oveľa výhodnejšie.

Rozhodovanie sa na základe predošlých výnosov teda znamená, o koľko percent drahšie alebo lacnejšie si dokážem kúpiť tú istú investíciu oproti minulosti. Je zvláštne, že bežní klienti si podľa zdravého rozumu kupujú akýkoľvek tovar vtedy keď je lacnejší, ale finančné aktíva, ako sú napríklad akcie, dlhopisy alebo podielové fondy až vtedy, keď majú to najlepšie obdobie už za sebou.

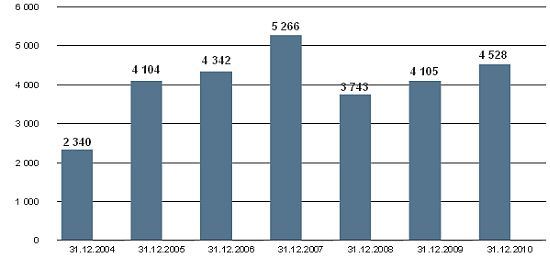

Svedčí o tom aj štatistika z Asociácie správcovských spoločností na Slovensku, ktorá ukazuje ako rástol alebo klesal majetok v otvorených podielových fondoch v SR v rokoch 2004 – 2010 (bez špeciálnych fondov pre inštitucionálnych investorov).

Pozn.: Údaje sa týkajú minulosti. Objemy majetku v OPF sú uvedené v mil. EUR.

Zdroj dat: prezentácie ASS (www.ass.sk)

V rokoch 2004 - 2007 finančné trhy prinášali investorom zaujímavé výnosy. V druhej polovici roka 2007 až do prvého kvartálu roku 2009 nastal prepad najmä na dlhopisových a akciových trhoch - a v grafe je vidieť, že množstvo investorov na základe negatívnych správ o vývoji podielových fondov peniaze vyberalo. Od apríla roku 2009 začali akciové a dlhopisové trhy opäť generovať kladné výsledky a investori sa postupne vracali späť do podielových fondov. Len relatívne veľmi málo investorov našlo odvahu investovať v čase, keď niektoré fondy vykazovali negatívnu výkonnosť až - 50% a podielové listy sa teda dali nakúpiť najvýhodnejšie. Je to preto, že pri investovaní častokrát viac rozhodujú emócie, ako racionálné uvažovanie a neistota odpovede na otázku „Keď zainvestujem znova, čo keď moja investícia klesne ešte viac?“ môže niektorým investorom brániť v urobení rozhodnutia, ktoré je logicky v ich prospech.

Nad čím sa investor môže zamyslieť pred tým, ako sa rozhodne do akých podielových fondov investovať? Na záver prikladáme niekoľko možností:

- vyberajte si renomovaného správcu, ktorý bude peniaze investovať v súlade s vami zvolenou stratégiou

- s investíciou do fondov je vždy spojené určité riziko - výkonnosť fondov sa odvíja od trhových podmienok. Ak sa teda obávate veľkých poklesov, investujte radšej do konzervatívnych podielových fondov

- najdôležitejší je pomer konzervatívnej a dynamickej zložky, výber konkrétneho fondu je menej podstatný

- do dynamických fondov investujte pravidelne v menších čiastkach, napríklad formou flexibilného programu pravidelného investovania

- ak má byť jedným z kritérií pre rozhodnutie aj výkonnosť fondu, pozrite sa na rôzne časové obdobia, porovnajte si obdobné konkurenčné produkty a zistite si prípadne ratingy a rankingy daných fondov.

- aj keď vaša investícia klesne, skúste dodržať odporúčaný investičný horizont, aby ste nerealizovali spätný predaj v pre vás nevýhodnom čase.

Článok vznikol v spolupráci so spoločnosťou Pioneer Investments ![pioneer_invetments.jpg]()